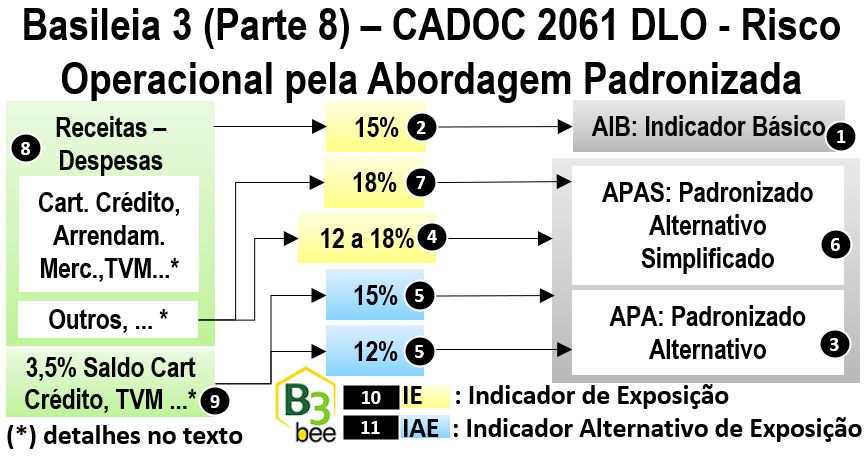

Como escolher qual dos três cálculos do risco operacional aplicar dentro da abordagem padronizada do Risco Operacional (RWAopad)? A instituição poderá optar por uma das três opções conforme a maturidade de seu processo de classificação segregando receitas e despesas por suas linhas de negócio, alocando mais capital na medida que houver menor gerenciamento dessa abertura.

Não pretendendo ser completo nem exaustivo, uma visão geral nesse breve artigo para auxiliar iniciantes nesse cálculo seguindo a numeração alinhada com a ilustração.

Fonte e artigos relacionados

Utilizamos como fonte de pesquisa, as descrições do grupo de contas 870 (RWAopad) das instituições de preenchimento do DLO (CADOC 2061) disponível em https://www.bcb.gov.br/estabilidadefinanceira/leiautedoc2061 na versão publicada em fevereiro/2022.

Para uma visão mais ampla e introdutória, também recomendamos os artigos 1 a 5 dessa categoria ‘Basileia 3’ disponível no linkedin ou em nosso blog https://www.b3bee.com.br/site/category/basileia-3/.

Abordagens

A instituição pode optar por uma das três abordagens, onde uma menor alocação de capital é inversamente proporcional ao maior detalhamento das receitas e despesas por linhas de negócio, fruto de um melhor processo interno de classificação. Com fatores atualmente em vigor, as abordagens são:

- AIB: Abordagem do Indicador Básico (1 na ilustração) aplicando um fator multiplicador Beta único em 15% sobre o resultado operacional (2).

- APA: Abordagem do Indicador Padronizado Alternativo (3) permite aplicar fatores Beta mais favoráveis mediante maior abertura da classificação contábil por linhas de negócio com fatores entre 12 e 18% (4), além dos resultados sobre carteira de crédito e assemelhados substituídos por 12 e 15% sobre 3,5% da posição dessa respectiva carteira (5).

- APAS: Abordagem do Indicador Padronizado Alternativo Simplificado (6) permite aplicar o fator de 15% sobre 3,5% da posição de carteira (5) e um fator Beta fixo de 18% (7) sobre o resultado das demais linhas de negócio que não sejam aquelas consideradas pela posição de carteira. Na prática, APAS é uma abordagem APA com o maior fator Beta do APA, como se houvesse total ausência de abertura dos resultados das demais linhas de negócios.

Base de Cálculo

Quanto ao saldo das contas contábeis do balancete semestral a serem consideradas (antes da apuração de resultado semestral), a lista detalhada pode ser consultada no item ‘E) Detalhamento da parcela do RWA referente ao risco operacional (RWAOPAD)’ da mencionada instrução de preenchimento do DLO-2061. Estão agrupadas por:

IE (10 na ilustração): Indicador de Exposição, tendo por base saldo das contas contábeis (8):

- + RIF: Receita de Intermediação Financeira

- + RSP: Receita de Prestação de Serviços

- – DIF: Despesa de Intermediação Financeira

- – G/P_ATD: Ganhos ou Perdas na Alienação de TVM e Instrumentos Derivativos não Classificados na Carteira de Negociação.

IAE (11): Indicador Alternativo de Exposição utilizando saldo contábil das carteiras (9) de:

- operações de crédito

- arrendamento mercantil

- outras operações com característica de concessão de crédito e dos títulos e valores mobiliários não classificados na carteira de negociação.

Multiplicadores e fator 𝐵

Quanto aos multiplicadores a serem aplicados:

- IAE: 15% sobre 3,5% do saldo da carteira de crédito e assemelhados, algumas modalidades de operações com TVM, entre outros (5 na ilustração). Para carteira de varejo e APA, utilizar fator beta de 12%

- IE para AIB: 15% fixo (2 na ilustração)

- IE para APAS: 18% (demais linhas de negócios), sendo o número 7 na ilustração

- IE para APA: 12% (Varejo, Administração de Ativos ou Corretagem de Varejo), 15% (Comercial ou Serviços de Agente Financeiro) ou 18% (Finanças Corporativas, Negociação e Vendas, Pagamentos e Liquidações ou Demais Linhas de Negócios), número 4 da ilustração.

Resultados negativos na média para alocação de capital

Outro importante item é a média considerada: os 6 últimos semestres são agrupados em três pares. Em todas as abordagens, esses valores negativos serão considerados como 0 (zero), de forma que não contribuirão para uma redução compensatória dos demais pares positivos.

Mas no AIB, os pares de semestres com valor negativo são desconsiderados da média, isto é, havendo um par negativo e dois positivos, a média é calculada sobre apenas os dois pares positivos, por mais que tenha ocorrido um alto valor do par negativo.

No APA e APAS, os pares com resultados negativos serão considerados como 0 (zero) na apuração da média, isto é, sempre serão divididos por 3 (três), de forma que os pares negativos contribuem para um menor valor de alocação de capital ao sempre ser considerado no denominador da divisão dessa média.

Fatores Beta com menor alocação de capital

Depende dos cenários de lucratividade e inflação, onde a abordagem mais simples AIB considera um fator beta de 15% fixo sobre o resultado no cálculo do IE.

As abordagens APA e APAS possuem o benefício do fator beta ou 15% ser aplicado sobre 3,5% do saldo da carteira para o IAE. A abordagem APA possui ainda fatores de 12% sobre o resultado de algumas linhas de negócios do IE e a carteira de varejo do IAE.

Cenários de inflação e taxas básicas altas embutidos na valorização sem representarem ganho real à instituição financeira aumentam o resultado nominal, mas não é previsto desconto algum do efeito da correção monetária na renda sobre operações de crédito para esse cálculo.

Entre a abordagem APA e APAS, a primeira beneficia-se com linhas de negócios de menor fator Beta, desde que se realizem tais aberturas em sua classificação. No caso de linhas de negócios não classificáveis, elas podem ser atribuídas com o maior fator Beta previsto de 18%. Assim, o modelo APAS seria a completa ausência de abertura dos resultados do IE de um modelo APA, de forma que todos se enquadrem pelo maior fator Beta, daí advindo o termo ‘simplificado’ na abordagem APAS em relação ao APA.

Estímulo à melhoria contínua

Dessa forma, a alocação de capital relativa ao risco operacional do pilar 1 dos Princípios de Basileia busca estimular um melhor gerenciamento dos resultados por suas linhas de negócio, alinhado ao objetivo final de melhoria contínua de processos do pilar 2: havendo melhor gerenciamento, há proporcional menor alocação de capital ao risco operacional.

Assim resumimos os principais conceitos e comparativos de visão integrada entre as abordagens do RWAopad, reservando o detalhamento de seu cálculo numa próxima publicação.

Yoshio Hada

Sócio administrador da B3Bee Consultoria e Sistemas, licenciando sistemas dos dados abertos (Demonstrações Financeiras, Pilar 3 e Canais de Atendimento), CADOC’s (DLI 2062, 40XX, 5011, 80XX, 90X1, 9800), FGC405, conversão de layouts (ETL), controle de limites, calendário de obrigações (envio de arquivos regulatórios ou rotinas administrativas).